资金池、理财产品间交易等操作被限制,规避之术频现。

区别于传统期次产品,一种最新的“系列理财产品”模式浮现,银行发行一款开放式无固定期限的系列产品,客户可随时申购,但需要持有至少40天后才能开始赎回,也就是任何时间购买都存在投资封闭期,产品封闭期限存在多种选择而形成同一系列下的不同产品。其卖点也非常明显:无需存在冗长的产品募集期,存在多种产品期限,形式灵活,收益有一定市场灵活性。

但一位熟悉这种操作模式的股份行资产管理部投资经理却认为,这类似于把多款不同收益率的固定期限产品纳入一款产品,组成一个小资金池。所以这类产品的体量也一般比较大,规模在300亿-500亿元左右。

和类公募基金的本质区别在于,银行根据市场利率变动及资金运作情况不定期调整预期年化收益率。比如,投资者申购时预期收益率为4%,20天后银行调整收益率为5%,但是40天后投资者赎回,收益率也只有4%,也就是说投资者收益并不完全取决于投资业绩表现,更多是与申购时的市场资金价格相关。

而这样一种“神似”资金池的产品,支付给不同时期购买的投资者不同收益,但并不需要通过内部交易调节收益率,规避了政策限制。也避免了滚动发行的麻烦,所以目前采用这种模式的银行,产品发行数量会相对有所减少。

目前,自去年底以来,已有多家银行探索这种产品模式。其中,一家大型银行也推出了类似两个系列产品(本文分别简称A盈利系列、B盈利系列,产品介绍均来自其官网),目前规模已经超过3000亿元。

此外,业内一些人士分析,这两个系列产品还存在赚取“超额留存”、宣传上存在自相矛盾等问题。

资金池变通术?

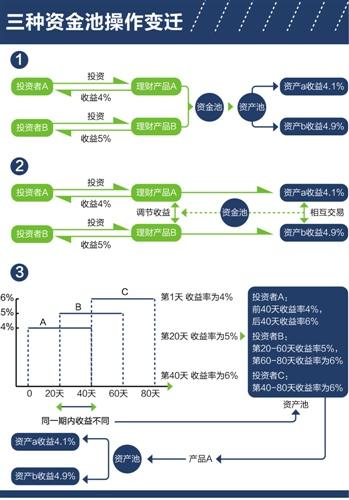

银行理财“资金池”操作几经变化。

2013年3月,银监会发布“8号文”,要求每个理财产品与所投资资产(标的物)的对应,做到单独管理、建账和核算,以往将多个产品资金混在一起的资产池做法被叫停。

但是,内部交易很快突破了这一限制。比如,预期收益率分别是都为4%的两款理财产品A、B,分别“一一对应”投资资产a、b,两个资产的最终收益分别是3.9%、4.1%,于是两款产品相互交易资产,由于价格由银行内部控制,资产价格就可以都为4%,最终两款产品的收益就都变成了4%,不仅存在利益输送,而且本质上就是变相的资金池。

7月11日,银监会发布“35号文”,强调“本行理财产品之间不得相互交易,不得相互调节收益。”内部交易的模式被限制后,上述“疑似”资金池的操作崛起。

根据该大型银行官网产品说明书,A、B盈利系列产品起购门槛分别为5万元、50万元,为非保本浮动收益率型。与大部分理财固定期限的形式不同,这两个系列产品期限为开放式无固定期限,存在多个投资期限选择,相应天数分40天、60天、90天、120天、150天、180天、240天、360天等各期限品种;购买也非常方便,工作日均可购买,申购t+1确认;收益可适时调整预期收益率,可实现随行就市。

不过,对于这种超级灵活的创新形式,上述投资经理却认为,这类似把多款不同收益率的40天期固定期限产品纳入一款产品,组成一个小资金池,就无所谓内部交易的概念了,直接兑付不同时间购买的投资者不同收益即可。“甚至更激进一点,银行只要改改名字和产品说明书,还可以将60天期、120天期等其他期限产品也纳入进来,形成一个大资金池。理论上讲,银行可以将所有理财产品资金都放在这两个系列产品下。”

今年2月,央行出台《关于商业银行理财产品进入银行间债券市场的有关事项的通知》,申请在银行间债券市场开立债券账户的理财产品应以单只理财产品的名义开户,但理财产品由非本行的第三方托管人独立托管的,也可以理财产品系列或理财产品组合的名义开户。

上述投资经理认为,以后银行或许就只发行这样一个系列的产品,需要募集资金时就大力推销、提高收益率,每个期限产品设立一个债券账户,甚至可以整个系列产品设立一个债券账户,变成一个大资金池,内部就可以调节收益率以兑付不同投资者的不同收益率。“将资金池、理财债券账户、内部交易等限制,巧妙地规避了。”

从产品介绍书来看,目前A盈利、B盈利两个系列产品中单个期限产品的规模上限为300亿元或500亿元。而根据该银行官方微信发布的信息显示,目前两个系列产品的总规模已经超过3000亿元。

收益率设计背后玄机

可能有人会认为,这类产品采用开放式无固定期限形式,更加符合类基金化运作的发展导向,也一定程度给客户购买理财产品提供了便利与投资收益优势,但是也有人认为相似的仅仅是形式。

问题的关键在于,资产管理的实质,应该是投资者收益由投资的资产决定,风险、收益全部过授给投资者,但是,这两个系列产品的预期收益率并不完全体现于投资收益,实际上反映了市场资金价格。

值得注意的是,预期年化收益率测算形式上,以该银行个人高净值客户专属40天B盈利人民币理财产品(下简称“40天B盈利”)为例,扣除销售手续费0.4%、托管费0.03%(每年费率)之后,产品预期可获得年化收益率约为i%。其中,i%为客户购买日该银行公布的最近一期预期年化收益率,例如,2013年11月25日为4.90%,2014年1月10日为5.20%。

i%怎么确定?产品说明书指出,“将根据市场利率变动及资金运作情况不定期调整预期年化收益率,并至少于新预期年化收益率启用前3个工作日公布。客户持有本产品份额期间,如遇收益率调整,封闭期内的份额按已购买确认日的预期年化收益率计算,非封闭期内的份额按适用的预期年化收益率分段计算(该理财产品设有封闭期限)。”

也就是说,投资收益并不像公募基金那样,完全过授给投资者。例如,某客户在购买40天B盈利产品时预期收益率是4.90%,预期收益率在第20天调整为6%并一直保持不变,投资者在第40天赎回时收益仍然只有4.90%,并未享受到后面20天6%的收益率,也就是说投资收益并不是由投资业绩完全决定。当然收益下跌时同样投资者的损失也受到了保护。

该投资经理表示,“债券型、货币型公募基金采用净值型,收益由净值增长率来决定。但40天B盈利采用预期收益率形式,与净值无关,更多是反映资产资金价格,在刚性兑付的背景下,收益早已提前确定。”

投资收益并未完全过授给投资者还有一个例证,在于银行对超额留存的“痴恋”。

以40天B盈利为例,根据产品说明书,“该产品在扣除理财销售费、托管费等费用,并实现客户预期最高收益后仍有剩余收益时,剩余收益部分作为产品投资管理费。”而如果投资者在封闭期结束时就赎回,这款产品和正常的封闭期产品就基本无区别,兑付投资者预期收益率,银行获得超额留存。

一般来说,公募基金、私募基金的管理费均是提前收取,只是后期超额收益会有“二八分成”的惯例。此外,公募基金仅在成立初期有一段时间的封闭期,其他时间购买则是t+1形式,但这两个系列产品任何时间购买都有至少40天封闭期。

贪图超额留存,也会存在风险。据银行内部人士介绍,按照国际会计准则,银行理财产品的管理费不能超过投资者收益、银行管理费总和的30%。但有国有银行此前曾出现过两款产品的管理费占比略超30%的情况。

据上述投资经理介绍,出现这类情况或迹象时,主要有两种方式解决:一种是通过内部交易将收益转移一部分给其他产品,目前已经受到限制。另一种方式是,A盈利、B盈利系列产品可以调高投资者预期收益率,或者大力推销募集新资金摊薄收益。

同时,产品宣传上也存在自相矛盾的嫌疑。

A利、B利系列产品的产品说明书显示产品类型为非保本浮动收益型,收益按照预期年化收益率计算。

然而,产品说明书又指出,不足以支付预期收益,甚至不足以支付理财产品本金,届时理财资金将按照产品实际净值向客户进行分配。其官方微信更是直接指出,这两个系列产品“是净值型产品,就是说产品收益率会随市场净值升降而变化,产品净值涨多少就能赚多少,投资收益随行就市。”

预期收益率的产品,突然在产品介绍中提及的实际净值从何而来?由于只有购买了该系列产品的投资者才能看到存续期报告,尚不清楚。